En el anterior artículo presentamos el sector del offshore drilling y a alguna de sus compañías representativas. Hoy tocan algunos números. Tranquilos que no muerden, con saber sumar, restar, multiplicar y dividir, tenemos de sobras.

Contenido

Valor de la flota y NAV

“…Buy on the assets and sell on the earnings…”

-Ben Graham-

El viejo consejo de Graham durante la gran depresíón de los 30s puede aún ser útil en determinadas circunstancias. Los offshore drillers cotizan en la actualidad muy por debajo de su valor en libros, Ensco por ejemplo está a 0,35x book value. Aunque eso puede ser engañoso porque da una referencia que no guarda relación directa con el valor de sus barcos y plataformas en el mercado de ocasión. Teniendo en cuenta que Ensco y muchas de sus pares tienen actualmente pérdidas, es relevante inspeccionar sus activos. Haremos una valoración de la flota a precios de 2ª mano, esto es a coste de reposición de los activos. Esto no necesariamente refleja su earnings power y sí nos sirve de referencia. A continuación comprobaremos el valor de los activos netos (net asset value), esto es a precio de liquidación.

En el cálculo del NAV en lugar de recoger el valor contable para los activos fijos que constan en el balance utilizaremos el valor de la flota en el mercado de ocasión. Eso se puede hacer mientras haya un mercado de compra-venta relativamente eficiente con numerosas transacciones al año que reflejen un valor realista de los rigs. En circunstancias normales habría que incluir el valor presente de los futuros cash flows que generarían los contratos en vigor. Dos barcos iguales no tienen el mismo valor de mercado si uno de ellos tiene buenos contratos a largo plazo y el otro no.

Algunas compañías como Transocean o Rowan sí tienen unos pocos contratos decentes para alguno de sus barcos, pero en general los contratos son una mierda, así que los obviaremos. De hecho a veces son tan malos que ni siquiera a ellos les interesa entrar en acuerdos a largo plazo. Esta circunstancia y el débil entorno se reflejan en el menguante

Contratar unidades de perforación cuando los dayrates son tan bajos y apenas se cubren costes operativos es poco interesante, mejor reservarlas para mejores circunstancias y sólo ponerlas en alquiler para contratos más cortos, especialmente para los rigs más modernos y de mejores especificaciones, en teoría los más susceptibles de tener buena demanda si mejora el entorno.

¿Cuánto vale la flota?

Ensco tiene 57 rigs en flota operativa : 12 semisubmersibles; 35 jackups; 10 drillships. El valor y utilización de la flota pueden ir variando a medida que entran y salen unidades del mercado. Vamos a ver la composición detallada y los rangos de valor.

| Nombre | Rango de valor en $M | Tipo | Profundidad de perforación en pies. | Entrada en servicio | Diseño | Estatus |

| Ensco 100 | 6 a 10 | jackup | 330 | 1986 | LeTourneau 150-88-C Gorilla Class | Drilling |

| Ensco 101 | 50 a 59 | jackup | 400 | 2000 | KFELS A Class | Drilling |

| Ensco 102 | 51 a 60 | jackup | 400 | 2002 | KFELS A Class | Drilling |

| Ensco 104 | 52 a 61 | jackup | 400 | 2002 | KFELS B Class | Drilling |

| Ensco 105 | 30 a 38 | jackup | 400 | 2002 | KFELS B Class | Cold stacked |

| Ensco 106 | 72 a 82 | jackup | 400 | 2005 | KFELS B Class Bigfoot | Drilling |

| Ensco 107 | 75 a 86 | jackup | 400 | 2006 | KFELS B Class Bigfoot | Drilling |

| Ensco 108 | 78 a 89 | jackup | 400 | 2007 | KFELS B Class Bigfoot | Hot stacked |

| Ensco 109 | 90 a 101 | jackup | 350 | 2008 | KFELS Super B Class | Drilling |

| Encos 110 | 135 a 149 | jackup | 400 | 2015 | KFELS B Class Bigfoot | Drilling |

| Ensco 111 | 57 a 66 | jackup | 400 | 2003 | KFELS Enhanced B Class | Cold stacked |

| Ensco 112 | 73 a 84 | jackup | 350 | 2008 | LeTourneau Super 116E Class | Cold stacked |

| Ensco 113 | 104 a 115 | jackup | 400 | 2012 | PPL Pacific Class 400 | Cold stacked |

| Ensco 114 | 104 a 115 | jackup | 400 | 2012 | PPL Pacific Class 400 | Cold stacked |

| Ensco 115 | 115 a 127 | jackup | 400 | 2013 | PPL Pacific Class 400 | Drilling |

| Ensco 120 | 153 a 169 | jackup | 400 | 2013 | KFELS Ultra-Enhanced Super A Class | Drilling |

| Ensco 121 | 153 a 169 | jackup | 400 | 2013 | KFELS Ultra-Enhanced Super A Class | Drilling |

| Ensco 122 | 156 a 173 | jackup | 400 | 2014 | KFELS Ultra-Enhanced Super A Class | Drilling |

| Ensco 140 | 120 a 133 | jackup | 340 | 2016 | LeTourneau Super 116E Class | Drilling |

| Ensco 141 | 120 a 133 | jackup | 340 | 2016 | LeTourneau Super 116E Class | Drilling |

| Ensco 54 | 4 a 6 | jackup | 300 | 1983 | F&G L-780 MOD II | Drilling |

| Ensco 67 | 2 a 4 | jackup | 350 | 1976 | LeTourneau Class 84-C | Drilling |

| Encco 68 | 2 a 4 | jackup | 350 | 1976 | LeTourneau Class 84-C | Drilling |

| Ensco 70 | 1 a 2 | jackup | 250 | 1981 | Hitachi Zosen K1032N | Cold stacked |

| Ensco 71 | 1 a 2 | jackup | 225 | 1982 | Hitachi 300C | Cold stacked |

| Ensco 72 | 3 a 5 | jackup | 225 | 1981 | Hitachi Zosen K1025N | Drilling |

| Ensco 75 | 34 a 43 | jackup | 400 | 1999 | LeTourneau Super 116C Class | Drilling |

| Ensco 76 | 32 a 42 | jackup | 350 | 1999 | LeTourneau Super 116C Class | Drilling |

| Ensco 80 | 1 a 2 | jackup | 225 | 1978 | LeTourneau 116-C | Cold stacked |

| Ensco 84 | 3 a 5 | jackup | 250 | 1981 | LeTourneau Class 82 SD-C | Drilling |

| Ensco 87 | 4 a 6 | jackup | 350 | 1982 | LeTourneau 116-C | Drilling |

| Ensco 88 | 3 a 5 | jackup | 250 | 1982 | LeTourneau Class 82 SD-C | Drilling |

| Ensco 92 | 4 a 6 | jackup | 225 | 1982 | LeTourneau 116-C | Drilling |

| Ensco 96 | 3 a 5 | jackup | 250 | 1982 | Hitachi 250-C | Drilling |

| Ensco 97 | 3 a 5 | jackup | 250 | 1980 | LeTourneau Class 82 SD-C | Drilling |

| Ensco DS-10 | 299 a 330 | drillship | 12000 | 2017 | Samsung 12000 | Drilling |

| Ensco DS-11 | 216 a 239 | drillship | 12000 | 2013 | DSME 12000 | Hot stacked |

| Ensco DS-12 | 248 a 274 | drillship | 12000 | 2014 | DSME 12000 | Drilling |

| Ensco DS-3 | 165 a 183 | drillship | 10000 | 2010 | Samsung 10000 | Cold stacked |

| Ensco DS-4 | 206 a 228 | drillship | 10000 | 2010 | Samsung 10000 | Drilling |

| Ensco DS-5 | 167 a 184 | drillship | 10000 | 2011 | Samsung 10000 | Cold stacked |

| Ensco DS-6 | 190 a 210 | drillship | 10000 | 2012 | Samsung 10000 | Hot stacked |

| Ensco DS-7 | 240 a 266 | drillship | 12000 | 2013 | Samsung 12000 | Drilling |

| Ensco DS-8 | 256 a 283 | drillship | 12000 | 2015 | Samsung 12000 | Drilling |

| Ensco DS-9 | 230 a 255 | drillship | 12000 | 2015 | Samsung 12000 | Hot stacked |

| Ensco 5004 | 10 a 14 | semi | 1500 | 1982 | F&G 9500 Enhanced Pacesetter | Drilling |

| Ensco 5006 | 21 a 29 | semi | 7000 | 1999 | Bingo 8000 | Drilling |

| Ensco 6002 | 10 a 16 | semi | 5600 | 2001 | DeHoop Megathyst Class | Drilling |

| Ensco 8500 | 115 a 127 | semi | 8500 | 2008 | Ensco 8500 | Cold stacked |

| Ensco 8501 | 115 a 127 | semi | 8500 | 2008 | Ensco 8500 | Cold stacked |

| Ensco 8502 | 117 a 130 | semi | 8500 | 2010 | Ensco 8500 | Cold stacked |

| Ensco 8503 | 152 a 168 | semi | 8500 | 2010 | Ensco 8500 | Drilling |

| Ensco 8504 | 133 a 147 | semi | 8500 | 2011 | Ensco 8500 | Hot stacked |

| Ensco 8505 | 156 a 172 | semi | 8500 | 2012 | Ensco 8500 | Drilling |

| Ensco 8506 | 120 a 132 | semi | 8500 | 2012 | Ensco 8500 | Cold stacked |

| Ensco DPS-1 | 150 a 165 | semi | 10000 | 2012 | F&G ExD Millennium | Drilling |

| Ensco MS-1 | 122 a 135 | semi | 6000 | 2011 | F&G ExD Millennium | Hot stacked |

| TOTAL FLOTA | 5331 a 5974 | |||||

| Media | 5650 |

Según las plataformas estén perforando (drilling), hot stacked (parada en caliente), o cold stacked (parada en frío) valdrán de más a menos porque ponerlas en marcha tiene mayores costes según mayor sea el tiempo que lleven inactivas.

Subscribete al Newsletter

Recibe las entradas el primer@ y accede a contenido exclusivo

Las estimaciones de la tabla son cortesía del shipbroker Bassoe, y son ni más ni menos que eso, estimaciones. La mayoría de jackups anteriores a 1990 se han valorado a precio de achatarramiento, si bien es posible que algunas vayan a re-modelarse extendiendo su vida útil. No hemos podido checkearlas todas pero los números parecen realistas y prudentes según los deprimidos precios actuales en el mercado de compra-venta.

Por ejemplo una plataforma Ensco serie 120 con diseño KFELS (Keppel FELS) Ultra-Enhanced Super A Class costaba unos $285M nueva hace un par de años y ellos la valoran en unos $160M. Una Ensco 115 diseño Pacific Class 400 salía por unos $250M nueva y la valoran en $114-126M. Borr drilling compró recientemente 5 jackups KFELS Super B Class por $745M, o sea unos $149 la pieza, mientras que en la tabla jackups equivalentes pero con algún año más aparecen a $90-101M. Drillships modernos como los DS-8 y DS-9 se han valorado a menos de la mitad de lo que costaron en su momento.

A tener en cuenta que para un mismo diseño las especificaciones pueden ser distintas y no comparan directamente. Pueden haber diferencias por capacidad de carga como DDL Double Deck Load, mayor profundidad y presión de preforación, etc. Las capacidades de un diseño genérico se intentan adaptar al entorno y necesidades de perforación.

Comparativa de flotas

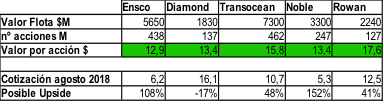

El mismo proceso que hemos seguido para la flota de Ensco plc, lo hemos repetido para 4 de sus competidoras más establecidas : Diamond Offshore drilling Inc, ; Transocean Ltd. ; Noble Corp. plc. ; y Rowan companies plc. Hay otras compañías dignas de mención que no hemos considerado en aras a la simplificación. Los resultados están resumidos abajo y los números han sido redondeados.

Comparativa NAV

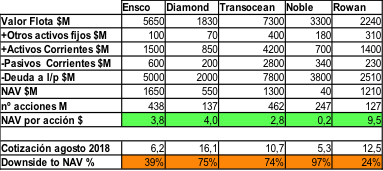

Mientras que el valor de la flota nos da una idea del valor a coste de reposición de los activos si tuviésemos que sustituirlos mañana, el NAV en cambio, nos dará una aproximación del precio que se pagaría por la empresa si tuviésemos que liquidarla mañana. El cálculo es : NAV = valor de la flota en 2ª mano + otros activos fijos + working capital (activos corrientes – pasivos corrientes) – deuda a l/p.

Recogemos los valores medios de las flotas de la tabla anterior, buscamos las partidas correspondientes en los respectivos balances de las empresas, y las incorporamos a la tabla de abajo para hacer los cálculos y la comparativa. Cifras redondeadas.

En el cálculo hemos obviado los activos intangibles y las “other long term liabilities”. Vemos que en el caso de Noble corp el potencial es grande pero el NAV es casi cero, si la fuésemos a liquidar no quedaría nada para los accionistas, descartada como inversión. Transocean tiene una flota moderna y de calidad pero también cerca de $1,2B en other long term liabilities que no me he parado a inspeccionar pero suponen peligro, también descartada a estos precios. No está de más observar el posible downside porque ya han quebrado unas cuantas de estas empresas dejando a los accionistas desplumados.

Rowan también tiene calidad, balance sólido y mucha caja, menos downside que el resto y también menos upside, en el punto de mira por si se pone atractiva. Quedan Diamond y Ensco. Diamond tiene un buen balance y uno de los mejores ratios de deuda de la industria, pero la veo cara y tiene mayor downside. Seguimos con Ensco por su mejor potencial upside/downside.

Vamos ahora a ajustar un poco más la valoración de Ensco. Antes sólo hemos tenido en cuenta la flota operativa y ésta va a ir evolucionando con la retirada de viejos rigs y la incorporación de nuevos. El jackup de última generación Ensco 123 “harsh environment” será entregado a principios de 2019 y se han pagado ya $275M a los astilleros quedando pendientes $10M. Total $285M. Teniendo en cuenta que los Ensco serie 120 de hace 4-5 años se estiman en unos $160M, lo valoraremos prudentemente en $200M.

También pendientes de entrega quedan los drillships Ensco DS-13 y DS-14 encargados en Korea a DSME (Daewoo Shipbuilding). Para el DS-14 se ha aplazado la entrega a 2020 y quedan por pagar $165M, este lo descartaremos por precaución. El DS-13 (antes Atwood Archer) encargado en 2014 por Atwood Oceanics supuso una cifra récord de $888M y debería ser entregado en 2019. Quedan $84M por pagar. Lo valoraremos conservadoramente a la mitad de lo que costó encargarlo y le restaremos los $84M pendientes + posibles recargos.

Eso serían unos $350M. Cualquier aplazamiento en la toma de posesión lleva asociados intereses de demora vía notas de pago “promissory notes” ligadas a la financiación (loan) de los activos en cuestión y por un montante del 4.5-5% al año hasta diciembre 2022 como fecha tope.

Sumando el Ensco 123 y el Ensco DS-13 son $200M+$350M = $550M. Esos 550 sumados a los $1650M que nos dió antes el NAV serían $2200M, equivalentes a $5/acción. Si añadimos esos mismos 550M al valor de la flota de $5650M serían $6200M, equivalentes a $14,1/acción.

Es decir, un rango entre unos $5/acción en liquidación y $14/acción a valor normalizado. Siempre y cuando considerando una cierta recuperación del sector offshore. Estos $14/acción quedan bastante por debajo del valor contable en libros que sube a $8400M en equity, equivalentes a $19/acción.

La hipoteca

Intuitivamente la valoración a coste de reposición de los activos se puede entender de la siguiente manera. Imaginemos que queremos comprar un piso valorado en 100.000€. Podemos pagar los 100.000 a tocateja en una transacción 100% con fondos propios (all equity), o bien pedir una hipoteca sobre el piso. En el 2º caso un banco nos concedería un préstamo por sólo una parte de ese valor para guardarse las espaldas en caso de impago. Supongamos que en una transacción típica nos conceden una hipoteca sobre el 80% del valor del piso y nos exigen el 20% restante como entrada. Difícilmente el banco nos va a conceder una hipoteca por un valor igual o superior al del piso.

En el caso de Ensco la “hipoteca” concedida es de los $5000M que tiene en long term debt, por lo tanto en condiciones normales esta compañía debería valer más de esos cinco mil millones. Ensco capitaliza en bolsa hoy 16 de agosto 2018 unos $2700M. En la época de vacas gordas y máxima expansión del sector offshore durante 2013-2014 llegó a capitalizar $14000M! Llegando a cotizar a $60/acción a finales de 2013, lo que ajustado por dilución de acciones de 231M entonces a 438M equivaldrían ahora a unos $32/acción. Llegó tan arriba en circunstancias muy favorables con el petróleo a $140/b. Circunstancias nada fáciles de repetirse y no hay que contar con ello.

EV/EBITDA

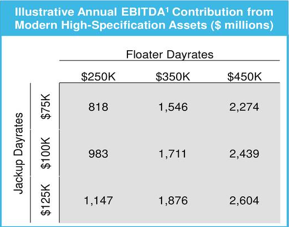

Bueno, ya tenemos una idea de sus activos y un rango de valoración. Vamos ahora a ver por cuánto sale el tema normalizando los beneficios. En general soy poco fan del EBITDA pero en este caso la utilizaremos para cotejarla con la proyección que ofrece la compañía. EBITDA = Earnings Before Interests Depreciation and Amortization. Su múltiplo asociado es el Enterprise Value EV = Capitalización bursátil + Deuda neta (Deuda l/p – Cash)

El EBITDA normalizado me sale a unos $1500M. La suma de unos 1100 de Ensco más unos 400 de la adquirida Atwood. Ahora no genera eso ni de lejos si bien durante el pico de ciclo llegó a generar $2200M por sí sola. Los offshore drillers suelen cotizar a 6-7x EBITDA en mid-cycle, de hecho la mediana de los últimos 10 años para Ensco es de 6,5x. Así que $1500M x 6,5 = $9750M de EV. Restamos la deuda de $5000M y sumamos la caja de $740M obteniendo $5490M para los accionistas. Divididos entre 438M de acciones son $12,5/acción. Cifras bastante similares a las que salieron antes por valor de flota. La empresa ofrece sus estimaciones de EBITDA dependiendo de los dayrates.

Dan un rango desde $800M hasta $2600M para una utilización de flota a niveles óptimos del 95%. Estamos lejos de ahí. Con una utilización del 85% y los dayrates de alquiler de plataformas remontando a niveles medios históricos sí deberían ser capaces de generar los $1500M de EBITDA que hemos considerado nosotros, posiblemente más. Resumiendo : el valor en condiciones normales serían $12.5-14/acción y como poco debería valer unos $5/acción.

Capital Cycle

Para los offshore producers el CAPEX Capital Expendtitures representa actualmente sólo el 10% de todos los gastos comparado con el 30% en el pico de ciclo de 2013-14. Es previsible que repunte al menos un poco porque hay que reponer los yacimientos que van menguando a un ritmo del 4-6% anual.

El problema para las E&P Exploración y Producción es que perforar un pozo offshore requiere una inversión inicial más de 15x superior a un pozo onshore y se tarda más tiempo en perforarlo, por lo tanto la inversión debe amortizarse en un número suficiente de años (6-7) con unos yacimientos lo bastante productivos. De ahí que las petroleras prefieran invertir en pozos terrestres cuando el precio del petróleo no aconseja mayores dispendios.

Para los offshore drillers el capex se está ajustando a la nueva realidad de los 2 últimos años situándose cerca de la D&A Depreciación y Amortización de los activos, lo que sería equivalente al capex mínimo de mantenimiento. Eso es después de años de gastar 2, 3, y hasta 4 veces más que la D&A. Una vorágine impulsada por la fuerte demanda y el alto precio del petróleo hasta finales de 2014. Parece que ahora hay más disciplina financiera obligada por la época de vacas flacas y sólo alterada para hacer adquisiciones oportunistas en un mercado deprimido.

Ensco tiene una flota bastante moderna después de la adquisición de Atwood Oceanics en 2017 y no hay grandes inversiones de capital previstas. Así que la disciplina en capex y el incremento de la actividad deberían ir reflejándose en la generación de cash-flows a partir del año que viene.

Chicken

En una industria con pérdidas operativas y con sobre-capacidad de plataformas y barcos, 2 preguntas que se hacen todos los CEOs del offshore drilling son : ¿Debería reducir capacidad si existe la posibilidad de que un competidor la reduzca antes que yo? ¿Cuánto puedo aguantar comparado con lo que pueden aguantar otros? Ese es el «dilema del prisionero» al que juegan muchas compañías de industrias con sobre-capacidad. Si colaborasen todos reduciendo un poco sus flotas entonces el sector mejoraría, pero en una economía en libre competencia las cosas no funcionan así.

La mejor decisión de cada compañía independientemente de lo que haga el resto es no colaborar, esperando que otros lo hagan antes o se hundan. Y en una industria con elevada deuda que arrastra a muchas de sus empresas a la quiebra, eso nos lleva a una variante más peligrosa en teoría de juegos que va más allá del dilema del prisionero. Es el juego de «chiken» (el gallina), dónde los últimos que ceden ganan… O mueren.

VIDEO Nobleza Baturra

Un offshore driller que no “se aparte” a tiempo puede tener menos suerte que nuestro noble baturro, especialmente si le persigue una locomotora de deuda. Que se lo pregunten a las que han sido arrolladas por el tren en los últimos 3 años, como Seadrill, Pacific, Toisa, Hercules, Paragon, etc. El offshore drilling es una inversión con mayor riesgo que otras.

Piiiiip… ¡Que viene el tren!

¿Viene o no viene? El credit rating para Ensco es de B+ para S&P y B3 Moody´s, o sea, bono basura cutre. Los bonos de esta categoría están considerados por las agencias de rating como “highly speculative with weak protection of interests and repayment” y con un riesgo histórico medio de default mayor del 30% para bonos iguales o inferiores a esta categoría. La descripción exacta según S&P es “more vulnerable to adverse business, financial and economic conditions but currently has the capacity to meet financial commitments”.

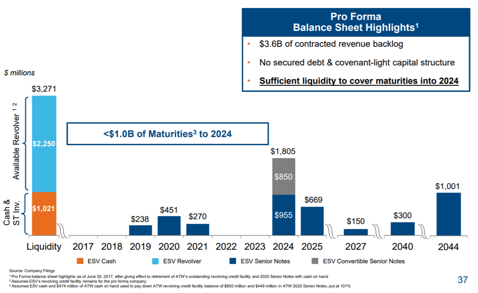

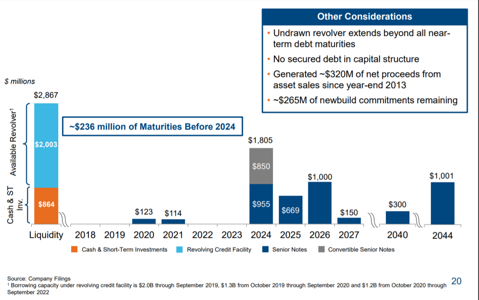

Así que toca revisar cómo está el tema de su deuda. Para empezar los Interest expenses van a crecer hasta 320-330M y la empresa tuvo en 2017 y tiene en la actualidad pérdidas operativas, por lo tanto no cubre intereses. La adquisición de Atwood Oceanics en 2017 fue una buena y oportunista compra por parte del CEO Carl Trowell pero colocó tensión adicional en la estructura financiera. La caja bajó y fue necesario emitir bonos y acciones para financiarla. Este era el escalado pro-forma de su deuda a finales del año pasado.

La adquisición y la debilidad del sector provocaron la degradación del rating hasta el B3 Moody´s, que en enero de 2018 advertía : “The negative outlook reflects Ensco’s increasing financial leverage and the prolonged nature of the current industry downturn. A downgrade could result if the EBITDA/Interest ratio cannot be sustained above 1.5x or if the company substantially depletes its cash balance. Any material increase in debt or loss of backlog will also pressure ratings. Without significant debt reduction, a positive rating action is unlikely. An upgrade could be considered if the debt/EBITDA ratio can be sustained below 6x in a stable to improving industry environment … Ensco should be able to cover all of its pro forma capital expenditures, including $230 million of newbuild capex commitments through 2019”.

El EBITDA/Interest está fuera de rango si bien con $740M de caja se pueden pagar los intereses. Para el shipping y el offshore drilling es más relevante la deuda sobre activos que sobre EBITDA debido a las elevadas fluctuaciones de los ingresos. ¿Cómo lo llevan? “The Credit Facility requires us to maintain a total debt to total capitalization ratio that is less than or equal to 60% and to provide guarantees from certain of our rig-owning subsidiaries sufficient to meet certain guarantee coverage ratios”. Eso quiere decir que algunas de sus plataformas pueden ser exigidas de colateral.

El ratio de deuda total sobre capital total está por debajo del 40% y por tanto lo cumple con creces. Además han hecho un buen “roll-over”. Vamos a ver cómo está ahora la cosa.

Buen trabajo del CFO con la proverbial patada a seguir aplazando vencimientos cercanos gracias a una emisión de bonos de $1000M al 7,75% en enero de este año, la que aparece en el gráfico en 2026. De ratios ya hemos visto que está bien en deuda sobre activos, mal en cobertura de intereses y altos en deuda neta/EBITDA que es mayor de 10x. Por ahora no están en peligro de quiebra ni van cortos de liquidez gracias a la caja y al “revolver” de $2B que se reducirá a $1,5B en 2019. No hay amenazas inminentes y ninguno de sus bonos cotizaba este agosto a menos de 90 cts por dólar. La dirección alardea de que tiene capacidad para emitir $750M adicionales en bonos si fuese necesario. Pues claro que sí, cualquier banco de inversión patrocinaría una emisión así hasta 1 segundo antes de la bancarrota, jugosa comisión mediante, of course.

Conclusión : la inspección de su deuda indica que el tren viene pero aún está lejos.

En la siguiente entrega repasaremos las perspectivas del mundo de los hidrocarburos. Comprobaremos qué hay de cierto en algunas leyendas urbanas sobre el petróleo y revisaremos las perspectivas. ¡Nos vemos pronto!

ATENCION : estos artículos sólo tienen fines informativo-divulgativos y no son ningún consejo de compra. Haced siempre vuestros análisis y no os fiéis de los ajenos.

Buenos Beneficios

Estupendísimo análisis Josep,

Empresa interesantísima y análisis genial. Tiene muy buena pinta la cosa, a falta de la tarcera parte. Veremos si van para largo o no los bajos precios de los contratos. Esperando impaciente.

Gracias!

Hola MI! Muchas gracias por tus amables comentarios y la visita. La comparativa se ha quedado desfasada porque Transocean anunció esta semana la adquisición de Ocean rig por unos $2,7B, aproximadamente $1,6B en acciones y $1,1B cash. El valor de la flota operativa de Ocean rig es de unos $2B, así que el valor de la flota operativa de Transocean subiría en esa misma cantidad, pero al tener que emitir unos 140-150M de acciones el valor de la flota por acción quedaría casi igual. Lo que aumentaría es su NAV, pasando de $2,8/acción a $3,6/acción. Cifras por activos operativos puros, excluyendo contratos y futuras entregas de barcos.

Salu2 Cordiales

Te lo iba a mandar pero has estado más rápido, Xd

genial entrada, muchas gracias por compartir, esta claro que la oferta de petroleo irá a menos, la cuestión es el tiempo que tardará en reactivarse el sector, y si aguantarán hasta entonces, un cordial saludo

Hola Nicolás Suárez! Gracias a ti por tomarte el tiempo de leer y comentar. Buena puntería si señor. El cuándo, es la cuestión, y para algunas de estas compañías puede llegar demasiado tarde. En la próxima entrega trataremos de arrojar un poco más de luz al respecto.

Salu2 Cordiales

Dos afirmaciones incorrectas:

– «Algunas compañías como Transocean o Rowan sí tienen unos pocos contratos decentes para alguno de sus barcos, pero en general los contratos son una mierda, así que los obviaremos. De hecho a veces son tan malos que ni siquiera a ellos les interesa entrar en acuerdos a largo plazo.»

¿Con qué criterio haces esta afirmación? Transocean por ejemplo tiene contratos con clientes a 5 y 10 años para varios de sus mejores Rigs con tarifas superiores a 400.000 usd por día. En total tiene unos 12.000 millones de dólares en contratos. No sé qué consideras «contratos de mierda» pero no son una generalidad. Es cierto que muchos de los contratos firmados últimamente son a corto plazo y bajas tarifas pero eso no quiere decir que sea una realidad para todos los rigs de estas empresas.

– «Contratar unidades de perforación cuando los dayrates son tan bajos y apenas se cubren costes operativos es poco interesante, mejor reservarlas para mejores circunstancias y sólo ponerlas en alquiler para contratos más cortos, especialmente para los rigs más modernos y de mejores especificaciones, en teoría los más susceptibles de tener buena demanda si mejora el entorno.»

Si no se están firmando contratos (o no se estaban firmando hasta hace unos meses) no es porque las drillers no quieran o les parezcan las tarifas bajas o los contratos de corto plazo, simplemente es porque no hay demanda. Las drillers prefieren tener sus rigs contratados aunque sea a tarifas break even que tenerlos en estado «stacked». La realidad es que la demanda es de contratos de corto plazo y tarifas bajas porque las empresas productoras no se deciden a invertir en proyectos de más largo plazo hasta que no vean que la recuperación del petróleo sea estable, mientras sólo están apostando por los pozos que suponen una menor inversión pero incluso por esos contratos las drillers se están peleando ofreciendo sus mejores unidades de perforación.

Hola Luis! Gracias por leer y por las puntuaiizaciones. Estuve desafortunado en estas frases. Cuando escribía la 1a estaba más pensando en Ensco y la media del sector. En el caso de Transocean sí tiene algunos contratos interesantes. Precaución de todas formas con ellos que siempre fardan de backlog y el grueso expiran en los próximos 3-4 años. La «optionality» en la prolongación de esos contratos está por ver a que tarifas se renuevan. Por lo que he visto, ni Transocean ni ninguna otra tienen una parte significativa del backlog en buenos contratos a 10 años. Si sabes de alguna por favor coméntalo porque podría ser una perla.

En la 2a también tienes razón. Obviamente les encantaría tener sus rigs en alquiler mientras cubran gastos porque es mejor que tenerlos parados. A no ser que piensen que hay una tendencia a la mejoría del sector y prefieran esperar un poco antes de comprometer unidades. Unas unidades susceptibles de ser alquiladas a mayores dayrates en caso de mejorar la demanda. A eso me refería, no a que prefieran tenerlas paradas por tenerlas paradas. Ahí ya dependerá del planteamiento estratégico concreto de cada empresa, de las necesisdades de liquidez, y de la confianza que tengan en una posible recuperación del sector.

Salu2 Cordiales

Hola Josep, los contratos a 10 años se firmaron en épocas de precios altos de petroleo, es decir antes del 2014 por lo que pocos quedan a esos plazos. Transocean tiene 4 actualmente con plazos restantes de 8-10 años (sin contemplar opciones de extensión), luego tienen otros 5 con plazos de 5-6 años, el resto son a plazos menores o están «stacked».

Respecto a tu segundo comentario, llevo siguiendo el sector ya tres años y realmente ningún driller se puede permitir el lujo de esperar con sus unidades paradas a espera de mejores tiempos. Realmente lo que está sucediendo es que aunque las petroleras están ofreciendo contratos a plazos cortos las drillers están pujando agresivamente por ellos por lo que he comentado y es por ello que las tarifas no terminan de iniciar una senda ascendente importante. En cualquier caso creo que lo peor ya ha pasado y a finales de este año o principios del siguiente la mejora para el sector será notable.

Un punto importante a considerar (que comentas en tu análisis) es identificar cuáles serán las que sobrevivan a esta situación (ya hay muchos cadáveres por el camino) y cuales saldrán reforzados y en este aspecto el backlog juega un papel muy importante por lo que no hay que valorarlo adecuadamente.

Felicidades por tu análisis y quedo a la espera de la tercera entrega.

En mi última frase quería decir «el backlog juega un papel muy importante por lo que hay que valorarlo adecuadamente»

Fenomenal. Muchas gracias por tu contribución y por tus aclaraciones Luis Rodriguez. ¿Cómo ves la oferta-demanda de rigs? Los datos que miré indicaban que hace 4 años habría unos 700 y pico operando y ahora serían unos 400-450 (650 al 60-70% de utilización). Las proyecciones, siempre que continúe la recuperación, nos llevarían hacia una utilización del 80%+, o sea unos 520+ rigs operando a 2 años vista. ¿Dirías que es un escenario probable?

Salu2 Cordiales

La mejor fuente para consultar los datos de rigs es https://www.bassoe.no, si te registras tienes acceso a un montón de información muy útil para sabe cómo está evolucionando el mercado.

Respecto a la oferta lo primero que hay que tener en cuenta es que para hacer un análisis más detallado hay que diferenciar entre Drillships, Semisubmersibles y Jackups ya que cada uno tiene unas peculiaridades respecto a como influye la antiguedad, las unidades en construcción, etc…

En cuanto a la demanda creo que en tu primer artículo lo dejabas claro, la falta de inversión en Capex de los últimos años no es sostenible para las necesidades de petróleo futuras y por tanto se tendrá que incrementar.

Para no extenderme en un análisis pormenorizado en conclusión sí que creo que es muy probable el escenario que planteas de un 80% de utilización en 2 años, llegando antes los Jackups (ya están al 70%) luego los Semisubmersibles y por último los Drillships

Muy agradecidos por tus aportaciones Luis Rodríguez Cruz! No es fácil hacerse una composición de los hechos sobre la oferta-demanda de rigs, creo que van a ir a más pero no tengo claro el equilibrio ya que está la oferta total y la oferta «comercial». Muchos jackups antiguos y también semis y drillships cold stacked va resultar complicado que puedan volver a la actividad. Siempre es un placer aprender de alguien que sabe del tema.

Salu2 Cordiales

Gracias a ti Josep por tu análisis, me ha resultado muy interesante. Por cierto no sé si lo has visto ya pero el CEO de Transocean dio una conferencia muy interesante en la Barclays CEO Energy Power Conference, en la última parte da una visión clara de la situación del mercado tanto por el lado de la oferta como de la demanda. Si te interesa te dejo los links de la presentación y la transcripción:

http://investor.deepwater.com/phoenix.zhtml?c=113031&p=irol-presentations

https://seekingalpha.com/article/4204264-transocean-ltd-rig-ceo-jeremy-thigpen-presents-barclays-ceo-energy-power-brokers-conference

Muy revelador! Según él empiezan a haber brotes verdes en contratación. La verdad es que todo el sector se está comportando al alza desde agosto con muchas casas de inversión subiendo los price targets. Casi demasiado rápìdo, me gusta más cuando la mejora de expectativas se ve respaldada por fundamentales. Gracias por compartir los enlaces.

Lo dicho, Josep, eres un crack. Estoy deseando leer la tercera entrega.

Un abrazo

No vas a esperar mucho, esta semana cerramos trilogía

Hola Mr J! Aprecio mucho tus palabras, y que va, para nada soy un crack. Mis resultados como pequeño inversor son decentes y poquito más. Cualquiera puede hacer un análisis de una empresa con un poco de tiempo y dedicación. Nada de física cuántica.

Si por ejemplo tenemos un campo de olivos, se trata de estimar cuántos kilos va a producir cada árbol, multiplicar por el número árboles, y tener una idea de a qué precio se van a vender esas olivas. Restamos los gastos y obtenemos unos beneficios. A ese beneficio, estimado conservadoramente, le aplicamos un múltiplo o un descuento de flujos. Si el precio de la finca de olivos está suficientemente por debajo de su valor entonces se puede comprar, y si no a otra cosa. Eso es todo lo que hay. Vale para cualquier tipo de inversión, ya sea un apartamento, una tienda, un restaurante, o una empresa.

Salu2 Cordiales

Estoy totalmente de acuerdo. Al final, se puede decir que son números más o menos «básicos».

Dos principales problema que creo que la mayoría encontramos es, primero abordar el tema general de las finanzas y análisis de empresas donde de por si hay que tener una base en un tema que, seguramente, para muchos sea nuevo por completo.

Segundo sería la amplitud de empresas y modelos de negocio que existen en el mercado, muchas de ellas tienen enfoques de valoración diferentes, pequeños matices que obligan a cambiar la manera en que se valora y el como. Creo que ambos problemas hace que el conocimiento necesario para hacerlo medianamente bien sea muy, muy amplio.

Aunque os comento bastante poco, siempre os leo y creo que el nivel de análisis de empresas y de economía en general de esta página es, simplemente, excepcional.

Muchas gracias por compartir tanto con nosotros, ya que detrás de cada nuevo post hay mucho tiempo personal invertido y de dedicación.

Un abrazo

Gracias otra vez. Y sí, ahí les has dado Mr J, para mi la empresa tiene que ser sencilla de entender, si no voy más perdido que caperucita en el bosque. En el caso de los offshore drillers, el modelo de negocio no creo que sea muy distinto de una tienda de alquiler de bicicletas. Tratar de normalizar los beneficios me llevó poco tiempo. Mirar sus competidores, sus activos y la deuda para ver cuánto se podría llegar a perder si las cosas no van bien llevó bastante más.

Hay muchos tipos de empresa que no entiendo y aunque le dedicara un montón de tiempo seguiría sin entenderlas, así que la mayoría quedan descartadas.

Salu2 Cordiales

Hola, leí esta tesis en su momento y me gustó el trabajo, enhorabuena.

¿Cómo queda tras la fusión con Rowan? ¿Se va a realizar una actualización de la tesis? Supongo que se ha fortalecido, pero para saber si está más barata o cara que antes de la fusión.

Saludos.

Hola Emilio! Gracias por pasarte y comentar.

Qué casualidad, precisamente estaba revisando un poco el tema. Pues no lo había pensado, igual hacemos esa actualización.

Ha habido un split 1:4, una acción nueva por 4 antiguas de Ensco.

La fusión se cerró hace poco y creo que en Ensco Rowan no han presentado todavía un balance integrado.

El valor de las flotas prácticamente no ha variado desde el análisis y me sale un NAV de unos $14-15/acción (provisional), así que cotizando a $11 estaría por debajo del precio de liquidación, muy barata.

Es posible que se deshagan de algunas unidades y un poco varíe el NAV.

Dejo un vídeo de nuestros admirados amigos de AzValor en el que hablan del tema, marca 2h01min https://www.youtube.com/watch?v=zf3O55ExTPY

Salu2 Cordiales

very informative and nice article post