Esas 4 palabras son algunas de las que más dinero han costado a muchos inversores históricamente «esto no puede caer más».

Esta semana se han juntado eventos históricos en las 3 acciones y durante 2020 mucho inversor pudo pensar «Santander, Unibail o IAG: No puede caer más».

Hay un común denominador en las 3: Pertenecen a sectores con enormes incertidumbres por delante, tanto a corto como a largo plazo.

En el caso de Santander, con los bancos, no es nuevo. Las otras 2 se puede decir que están sufriendo más que nadie los efectos del covid y la incertidumbre de que vendrá luego

Contenido

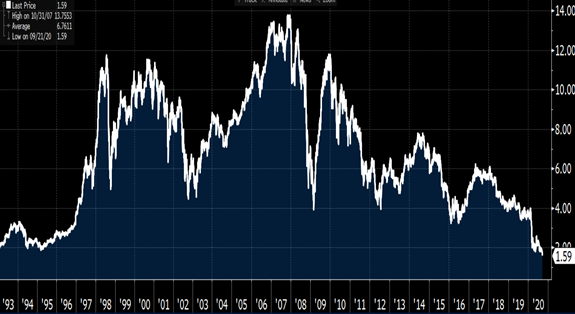

Santander: A precios de 1992

Santander en 2 años ha pasado de capitalizar 100B a capitalizar ahora 26B

En YTD lleva una caída del 58%, y el coste de oportunidad es brutal, para igualar la rentabilidad en los últimos 2 años del MSCI World Santander debería subir un 400%!!!!

Y si miramos los fundamentales, o los ratios clásicos, en estos 2 años hemos tenido siempre motivos para comprarla (hoy tiene p/BV alrededor de 0.3)

IAG y Unibail: la implosión por covid

Si el caso de Santander es un ejemplo de sector con problemas estructurales, IAG y Unibail son dos de los sectores con mayores problemas derivados de la pandemia.

Ambas empresas hace poco capitalizaban por encima de 20B euros, y hoy Unibail se muevo por los 4 e IAG por los 2.6B, con caídas YTD 2020 muy cercanas al 80%:

IAG: cualquier previsión es inútil

Mucho inversor buscagangas puede estar tentado a comprarla en cualquier momento, pero el gran problema es que es una pura apuesta, ya que son sectores si ninguna visibilidad. Por ejemplo, escenario de demanda aérea en abril vs septiembre:

Subscribete al Newsletter

Recibe las entradas el primer@ y accede a contenido exclusivo

Para Febrero de 2021 se ha rebaja de una caída del 15% prevista con el modelo de abril a un 50% en el actual.

De hecho ese fue el motivo que llevó a Buffett a liquidar sus posiciones en abril.

Unibail: No te fíes del management

En el caso de Unibail se pone de manifiesta que tampoco podemos fiarnos del Management, esto es lo que decían el 29 de julio;

Un chollo, liquidez,NAV a 200, ampliación de capital totalmente descartada…y dónde dije digo digo Diego

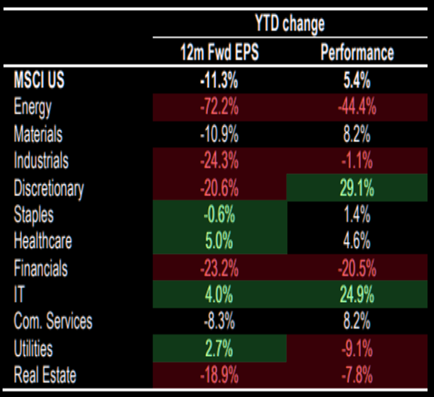

Los sectores más baratos no son los que más caen

Es humano pensar que una empresa que ha caído un 50% o más se encuentra “barata”. Sin embargo, la pregunta que debemos realizarlo es si cuanto ha caído la cotización vs cuando can las expectativas de beneficios, y como de fiables son esas expectativas

Sin embargo no siempre las empresas/sectores que más han caído son las que se encuentran más baratas:

Conclusión: el coste de oportunidad

Intentar adivinar cuando remontarán estas inversiones es una mera apuesta, las valoraciones en mucho de ellos son meras hojas de excel teóricas

Y no olvidemos el coste de oportunidad, aunque ahora IAG o Unibail suban un 100%, el inversor que compró en las primeras caídas aun acumulará unas pérdidas enormes.

De hecho para volver al punto de partida de inicios de año IAG o Unibail deberían subir más de un 450%

No hay dinero gratis en el mercado, y cuando una acción cotiza con mucho descuento o paga un dividendo muy elevado…es porque lleva implícita una primera de riesgo muy grande, algo que todo el mundo tiene en cuenta en renta fija, pero muy pocas veces en renta variable, mucho cegados por el potencial de ganar mucho dinero en poco tiempo.

Antes de invertir piensa porqué otros venden, y si estarías cómodo en la acción si cayera un 30%.

dices que «Intentar adivinar cuando remontarán estas inversiones es una mera apuesta, las valoraciones en mucho de ellos son meras hojas de excel teóricas». Correcto. Tan inútil es adivinar cual de esas empresas remontara, como cual de ellas se hundirá mas en el fango. Y si me voy al pasado, ¿como se cual de ellas, o de otras empresas triunfará o caerá en un agujero negro? Algo sirve mirar los fundamentales, pero mi experiencia me dice que la suerte pesa tanto como los conocimientos. Los conocimientos pueden hacer que reduzcas los gastos de fricción (comisiones, impacto fiscal, etc..), pero tengo mis dudas sobre el impacto en el rendimiento, y estas dudas son cada vez mas grandes, sino mira los resultados de muchos grandes inversores, por no hablar del inclito gestor estrellado patrio. Creo que tenemos todos un sesgo de mirar a los que triunfan, empresas, inversores; pero nadie se fija en los que caen. Y muchos de esos inversores que caen (junto con las empresas compradas) somos nosotros. Hay lo dejo.

La tendencia de dividendos del santander podria cambiar el interes del publico?

He visto toda la info aqui y me surgía la duda: https://proximosdividendos.info/dividendo-santander/

En cualquier caso estaria bien que volvieras a publicar articulos, se echan en falta un saludo