La entrada de hoy será un Análisis de Semapa, un holding Portugués cuya principal actividad es el paper, y que tiene un sesgo value evidente y quizás poco conocido: Está presente en todas las carteras de los principales fondos value españoles (al menos a cierre de septiembre lo estaba). Es algo poco frecuente y por ello ha llamado mi atención lo suficiente para revisar la empresa.

Contenido

Análisis de Semapa: Invertir en papel

Posición de los principales fondos value españoles

Como hemos comentado, he llegado a la empresa con el seguimiento que periodicamente hago de las posiciones de los 5 principales fondos value, concretamente a cierre de septiembre las posiciones eran:

- Bestinver: 9,33%

- Magallanes: 5,84%

- Cobas: 3,77%

- Metavalor: 3,67%

- Azvalor: 0,58%(han reducido significativamente últimos trimestres)

Qué es Semapa

Es un Holding Portugués fundado en 1991 y controlado por la familia Queiroz Pereira con un 72% de la participación. El resto de principales accionistas son fondos de inversión value como hemos visto y el banco Santander.

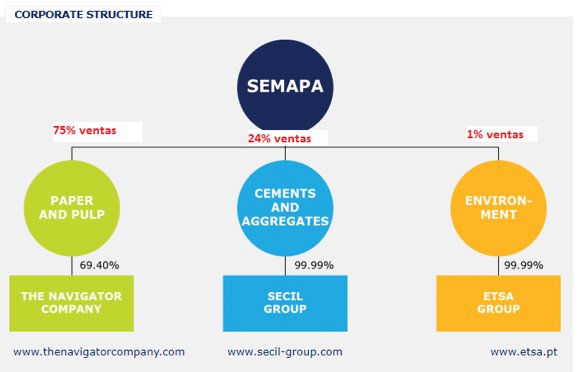

Su principal negocio y activo es la participación en Navigator, fabricante de papel que seguro habéis visto en vuestro trabajo o en alguna oficina, y que tiene una capitalización que dobla a Semapa. La estructura del grupo es la siguiente:

Vemos que lo más destacable es que posee el 69,4% de Navigator company, seguro que os suena:

Pulpa y papel

Una de las particularidades de navigator es que trabaja tanto producto final como intermedio (basada en pulpa de papel). Respecto a esta, estamos en momentos de máximo históricos en un sector que podemos calificar de cíclico:

La pulpa ha tenido un gran crecimiento que se basa en un incremento de la demanda (en parte por emergentes). En cuanto al papel, la subida de la demanda ha mejorado los márgenes.

Subscribete al Newsletter

Recibe las entradas el primer@ y accede a contenido exclusivo

Respecto a la distribución geográfica del negocio de la pulpa y papel es la siguiente:

En el caso de papel, Europa es el mercado que tiene mayor peso, si bien están tratando de expandirse internacionalmente para reducir esa dependencia.

Cemento y construcción

En este caso, es un negocio muy apalancado y que además tiene una gran presencia en países emergente, con lo bueno y malo que ello supone:

Quizás Libano, Túnez o Brasil no son los lugares más seguros para hacer negocio, aunque el potencial está ahí.

Crecimiento de ventas y Ebitda

La empresa ha tenido una evolución positiva

Dividendos y deuda

Si estás buscando una empresa con una rentabilidad por dividendos pura (yield) muy alta, seguramente no sea la mejor opción (recordar también el tema de las retenciones de dividendos).

Valoración

Visión Holding

Vamos a hacer unos números básicos sin demasiada complicación:

- Market cap navigator:3,1Bn

- 69% Navigator: 2,2Bn

- Deuda total semapa (contando la de navigator):1,7bn (0,7Bn es de navigator)

- cash:0,2bn

- Minoritarios:0,4bn

- Market cap semapa: 1,5Bn

- Diferencia: +0,2Bn (faltarían los otros negocios y otros activos)

Es decir, nos da un margen de seguridad importante.

Múltiplos Comparables

Los principales múltiplos de Semapa y de sus comparables son:

Con ello obtenemos un precio objetivo de :

- 35 a múltiplos actuales,

- 31 normalizando a 5 años

También podemos revisar la evolución temporal propia y de los competidores:

Tenemos a semapa en valoraciones más razonables que la meda del sector.

Descuento de flujos

Con los datos actuales, considerando un crecimiento terminal de 2%, y un crecimiento a 5 años del menor de los crecimientos de los últimos 5 en ventas, ebitda o EPS, y con una K que es el WACC de la empresa, obtenemos:

| EPS | 1,42 |

| G 5y | 3% |

| G termin | 2% |

| K | 8% |

| PO: | 23 |

Rentabilidad y fortaleza de la empresa

No todo son buenas noticias, vamos a mirarnos sus rentabilidades y su fortaleza financiera:

Vemos que presenta peores márgenes que la competencia, y más deuda (la que más se aproxima es ence aunque lejos). En el caso de la deuda el motivo es que el holding y los otros subsegmentos son intensivos en apalancamiento, además de empeorar márgenes.

Lógicamente si se cumplen las expectativas en emergentes, sumarán más que restar.

Evolución vs competidores

Si miramos a sus competidores directos, tanto en España como en Portugal, vemos que Miquel y Costes o Ence han tenido un comportamiento mucho mejor que Semapa.

Para que nos hagamos una ideas, las rentabilidades del último año han sido:

- Semapa: 42,21%

- Miquel y costas: 59,38%

- Ence: 142,88%

Por tanto, parece que Semapa lleva cierto retraso en la correspondencia precio/valor.

Conclusión

Algo tiene el agua cuando la bendicen, y es raro encontrar una acción presente en los 5 fondos value principales. Es cierto que el margen de seguridad ha disminuido. Y más si consideramos que se trata de un negocio eminentemente cíclico y con la pulpa en máximos.

En el caso de navigator, tenemos la ventaja que también tiene un valor de marca propia de papel. Y en Semapa, algo de diversificación y exposición le otorgan los negocios auxiliares.

A favor

• Momentum del sector

• Momentum de Portugal

•Inversión value (pequeña, poco conocida, control familiar)

• Underperforming con comparables

• Descuento por holding de Navigator

• Margen de seguridad considerando varios modelos de valoración

En Contra

•Exposición emergentes

•Escaso free float

•Máximos históricos

•Ratio risk-reward

•Sensibilidad evolución commodity

Buenos Beneficios

Disclaimer: No tengo ninguna posición corta o larga sobre Semapa ni tengo perspectivas de tenerla en las próximas 72h. Esta entrada no supone ninguna recomendación, es una mera opinión personal con carácter divulgativo.

Estupendo análisis FM,

Parece que le queda recorrido a Semapa. Es difícil mantener los prejuicios al margen respecto al papel. Este es el sello de los grande inversores que afrontan cada situación con mentalidad abierta y se guían sólo por lo que el negocio puede dar de sí. ¿Cómo lo harán?

Hace poco pasé por delante de una de sus papeleras en Portugal, una factoría algo destartalada que soltaba un olor desagradable. Si le añadimos los bajos retornos del capital de esta industria (con excepciones), el downtrend secular en consumo de papel, y la gran apreciación que han tenido el último año, entonces los sesgos de anclaje y disponibilidad cuestan de disipar del inconsciente. Es conveniente tratar de hacerlo.

Salu2 Cordiales

Hola Josep

Totalmente de acuerdo, aunque un sector tan cíclico deberemos valorar su evolución cuando vengan curvas

Un abrazo

Excelente Finanzasmanía,

Aunque ahora que Azvalor reduce posiciones, y Valentum reduce a su vez posiciones por la increíble revalorización de los últimos meses en Papeles y Cartones,…ya parece que hay menor margen.

O a lo mejor me estoy anclando como dice Josep! 🙂

Saludos!

Posiblemente tengas razón, pero lo que sí es cierto es que en las caídas de estas semanas ni se ha despeinado…veremos como le afecta el ciclo macro

Un abrazo!

Es una pena, pero no se ven las imágenes que acompañan al texto.

muchas gracias por compartir, por cierto, creo que faltan imagenes? el alto % de navigator con negocio papel escritura con riesgo de decadencia me preocupa, y las retenciones de dividendo en portugal tambien, un saludo